Заявление на возврат налога на прибыль. Как заполнить заявление на возврат суммы излишне уплаченного налога? Инструкция по возврату налоговой переплаты

Когда в 2019 году подается заявление о возврате суммы излишне уплаченного налога? В какой срок вернут переплату налогам? На каком бланке подавать заявление на возврат? Действительно ли с 31 марта применяется новая форма заявления на возврат? Ответим за самые распространенные вопросы и приведем образец заявления на возврат налогов, которое можно подать в 2019 году.

Когда можно вернуть переплату

Осуществить возврат из бюджетной системы сумму переплаченного налога – можно! Однако особенности этой процедуры зависят от того, по какой причине у организации или индивидуального предприниматели появилась переплата и каким способом ее хочется вернуть. Могут быть три варианта:

- организация или ИП ошибочно уплатили в бюджет лишнюю сумму и планирует ее зачесть в счет налогов (недоимки или будущих);

- организация или ИП по ошибке внесли в бюджет лишнюю сумму и хотят ее вернуть на расчетный (лицевой) счет;

- ИФНС взыскала с организации или ИП лишнюю сумму налогов и ее хотят вернуть (или зачесть).

В данной статье мы подробно рассмотрим ситуацию, когда организация или ИП желают вернуть переплату за свой расчетный счет. Как это сделать в 2019 году? Далее – подробности и примеры.

Как узнают о переплате

Узнать о наличии переплаты по налогам может как сама организация или ИП, так и налоговая инспекция.

Если первые о переплате узнали в ИФНС, то в течение следующих 10 рабочих дней налоговики должны письменно сообщить об этом налогоплательщику (п. 3 ст. 78 НК РФ). Форма сообщения утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/182.

Также о наличии переплаты по налогам могут узнать по результатам проведенной сверки с ИФНС.

Итак, предположим, что организация узнала о наличии у нее переплаты по какому-либо налогу (например, НДФЛ, УСН, ЕНВД или НДС). Что делать, чтобы вернуть деньги на счет? Для этого нужно заполнить и передать в налоговую специальное заявление.

Заявление на возврат: форма 2019 года

Чтобы вернуть переплату по налогу на расчетный (лицевой) счет организации, в налоговую инспекцию нужно подать заявление (п. 6 ст. 78 НК РФ). Форма его утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/182. Этот бланк применяется с 31 марта 2017 года. Вы можете новый бланк заявления в формате Excel. Также новую форму можно найти на сайте ФНС «Налог.ру» https://www.nalog.ru

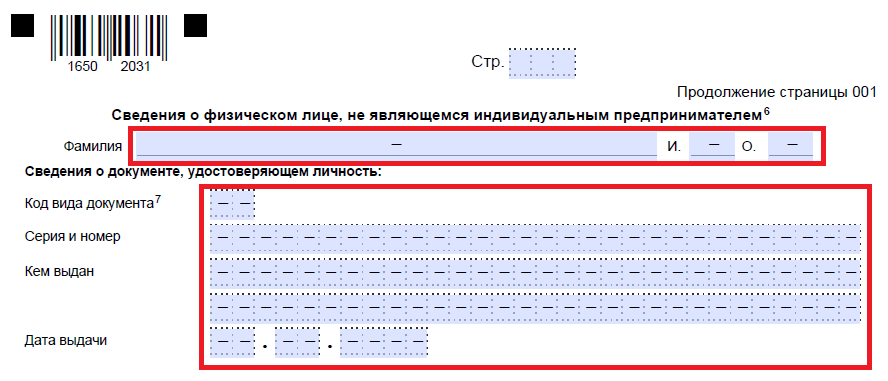

По форме новые заявления стали больше похожи на налоговые декларации: каждая цифра и буква в отдельной ячейке. Заявление на возврат налогов и взносов теперь состоит из трех листов. На первом указывают ИНН и название компании (ИП), КБК налога с переплатой и период ее возникновения, сумму и количество листов документов-приложений. На втором листе указывают реквизиты счета - название, номер и банк. Если налог возвращает физическое лицо, то еще надо заполнить третий лист. Однако главное изменение состоит в том, что указанные формы теперь позволяют вернуть переплату не только по налогам, но и по пенсионным, медицинским взносам, а также взносам по временной нетрудоспособности и в связи с материнством. Это связано с тем, что с 2017 года администрированием страховых взносов занимаются именно налоговики.

Срок на подачу заявления

Подать заявление за возврат можно в течение трех лет с момента уплаты излишней суммы налога (п. 6 и 7 ст. 78 НК РФ).

Далее приведем образец заявления о возврате суммы излишне уплаченного налога, которое подано в налоговую в 2019 году на актуальном бланке. Приведенный образец вы можете скачать в качестве реального примера.

Заявление можно передать в инспекцию на бумажном носителе или в электронном виде (с усиленной квалифицированной подписью по телекоммуникационным каналам по утвержденному формату).

Срок возврата

Вернуть переплату налоговая инспекция обязана в течение одного месяца с того дня, как получила заявление от организации или предпринимателя (п. 6 ст. 78 НК РФ).

Новые заявления подходят лишь для взносов, которые вы платите в ФНС. Для зачета и возврата взносов на травматизм у ФСС – другие бланки.

Если ИФНС отказала: что делать в 2019 году

Отказ в возврате вы можете обжаловать в вышестоящий налоговый орган, а затем в суд (п. п. 1, 2 ст. 138 НК РФ).

Также при отказе или если вы не получили ответ из инспекции, вы можете обратиться в суд за возвратом налога (п. 33 Постановления Пленума ВАС РФ от 30.07.2013 N 57). Срок на это – три года со дня, когда вы узнали или должны были узнать о нарушении вашего права на возврат (Письмо Минфина России от 01.02.2016 N 03-02-08/4405, п. 79 Постановления Пленума ВАС РФ от 30.07.2013 N 57).

В суде нужно будет доказать, что трехлетний срок еще не истек, а также, что у вас действительно есть переплата. В противном случае в возврате вам откажут.

Вэтом году изменилась форма заявления о возврате переплаченного налога.

Заявление о возврате суммы излишне уплаченного налога

В этом материале размещен актуальный бланк этого документа и образец его заполнения.

Также в этой публикации читатель найдет ответы на важные вопросы. Когда необходимо подавать заявление на возврат суммы излишне уплаченного налога в 2018 году? Какой бланк документа актуален на данный момент? С какой даты необходимо применять новую форму заявления на возврат? В какой срок можно вернуть переплату по налогам?

Особенности возврата переплаты налогов

Сразу отметим, что вернуть сумму переплаченного вбюджет налога реально, но в процедуре возврата есть некоторые нюансы, с которыми следует ознакомиться заранее. В частности, особенности процедуры возврата излишне уплаченного налога зависят от причины переплаты у ИП или организации и способа возврата. Существует три варианта:

1. Индивидуальный предприниматель или организация осуществили излишнюю сумму уплаты налога в бюджет и хотят зачесть ее в счет будущих налогов или недоимки.

2. Индивидуальный предприниматель или организация внесли излишнюю сумму налога и хотят вернуть ее на свой лицевой или расчетный счет.

3. Федеральная налоговая служба взыскала с индивидуального предпринимателя или организации лишнюю сумму налогов и ее хотят или вернуть, или зачесть.

В статье будет рассмотрен случай возврата переплаты по налогам ИП или организации на расчетный счет в 2018 году.

Как можно узнать о переплате по налогам?

Узнать о том, есть ли переплата по налогам, могут как ИП и организации, так и ФНС. В случае если ФНС первой узнает о переплате налогов, то в течение десяти рабочих дней сотрудники налоговой на основании п. 3 ст. 78 НК РФ обязаны уведомить о переплате налогоплательщика в письменной форме (утвержденной приказом ФНС России от 14.02.2017 № ММВ-7-8/182).

Кроме того, о переплате по налогам можно узнать из сверки с ИФНС. Таким образом, если организация узнала о существовании переплаты по какому-либо налогу (это может быть УСН, ЕНВД, НДФЛ или НДС), то ей необходимо подать заявление на возврат суммы излишне уплаченного налога по форме, утвержденной ФНС.

Заявление на возврат суммы излишне уплаченного налога: новая форма 2018 года

Чтобы вернуть переплату по налогу на расчетный счет организации, на основании п. 6 ст. 78 НК РФ следует подать заявление в ФНС. Форма документа утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/182.

Обратите внимание, что бланк заявления применяется с 31 марта 2017 года. С новой формой бланка можно ознакомиться на официальном сайте ФНС «Налог.ру»

Заявление на возврат налогов состоит из трех листов. Его заполняют, прописывая каждую цифру и букву в отдельной ячейке.

На листе 1 указывают:

- название организации или ИП;

- КБК налога с переплатой, включая период ее возникновения;

- сумму и количество листов документов-приложений.

На листе 2 указывают реквизиты счета: название, номер и банк. В случае если возврат осуществляет физическое лицо, то нужно буде заполнить и третий лист заявления.

Следует иметь в виду, что можно будет возвращать переплату не только по налогам, но и по взносам (пенсионным, медицинским и по временной нетрудоспособности и в связи с материнством).

Изменения связаны с тем, что администрированием взносов, начиная с 2017 года, занимаются работники налоговой службы.

Обратите внимание. Согласно п.6 ст.78 НК РФ возврат налогоплательщику суммы излишне уплаченного налога, в том случае если у него имеются недоимки по иным налогам, пеням, а также штрафам, производится только после зачета суммы излишне уплаченного налога в счет погашения недоимки.

Скачать образец заявления на возврат налогов в 2018 году можно по этой кнопке:

Скачать бланк заявления на возврат налогов в 2018 году можно по этой кнопке:

Место испособы подачи заявления и срок возврата налогов в 2018 году

На основании п. 6 и 7 ст. 78 НК РФ, подать заявление на возврат можно в течение трех лет с момента уплаты излишней суммы налога.

Заявление необходимо подавать в ФНС одним из следующих способов:

- на бумаге;

- в электронном виде (с усиленной квалифицированной подписью по телекоммуникационным каналам по утвержденному формату).

В завершении добавим, что налоговая служба, на основании п. 6 ст. 78 НК РФ обязана вернуть переплату по налогу в течение одного месяца с того дня, как получила заявление от индивидуального предпринимателя или организации. Изначально в течение 10 дней со дня получения заявления налогоплательщика о возврате, ИФНС обязана принять решение о возврате суммы излишне уплаченного налога или об отказе в возврате. Затем в течение 5-ти дней со дня принятия решения о возврате денежных средств или об отказе, ИФНС обязана сообщить о своем решении налогоплательщику.

тоже интересно:

Комментарии к статье

Заявление о возврате суммы излишне уплаченного налога: особенности заполнения

————————————————————————— ¦ Закрытое акционерное общество ¦ ¦ "Каменный цветок" ¦ ¦ 129327, г. Москва, ул. Ленская, д. 16, офис 301 ¦ ¦ Тел. 454-90-32 ¦ ¦ ¦ ¦Исх. N 3/88 от 24.09.2012 Руководителю ИФНС России N 7716¦ ¦ по г. Москве ¦ ¦ Кожиной Л.Б. ¦ ¦ от ЗАО "Каменный цветок" ¦ ¦ ИНН 7716123456, КПП 771601001, ¦ ¦ ОГРН 4071763990527 ¦ ¦ ¦ ¦ Заявление ¦ ¦ о возврате ошибочно перечисленных сумм ¦ ¦ ¦ ¦ ЗАО "Каменный цветок" просит вернуть ошибочно перечисленную в 2010 г.¦ ¦в бюджетную систему РФ сумму в размере 453 000 руб., которая зачислена¦ ¦на КБК 182 1 01 02021 01 1000 110 <*>. ¦ ¦ Указанную сумму просим перечислить по следующим реквизитам ЗАО¦ ¦"Каменный цветок": ¦ ¦ р/с 30301810500001000001 в ОАО "Сбербанк России", г. Москва, ¦ ¦ БИК 044525225, к/с 30101810400000000225 в ОПЕРУ Московского ГТУ Банка¦ ¦России, г. Москва. ¦ ¦ ¦ ¦ Приложение: ¦ ¦ 1) копии платежных поручений на перечисление НДФЛ с доходов¦ ¦физических лиц в 2010 г.; ¦ ¦ 2) акт сверки расчетов по НДФЛ за 2010 г. от 10.09.2012 N 1234. ¦ ¦ ¦ ¦ Генеральный директор Лазурит В.В.

Образец заявления о возврате излишне уплаченного налога

Лазурит¦ ¦ Печать ¦ ¦ Главный бухгалтер ЗАО Агатова А.И. Агатова¦ ¦ "Каменный цветок" ¦ ¦ 24 сентября 2012 г.¦ —————————————————————————

<*> Данный КБК применялся для перечисления НДФЛ с доходов физических лиц — резидентов РФ по ставке 13% в 2010 и 2011 гг. В 2012 г. КБК 182 101 02010 01 1000 110.

Комментарии:

Возврат излишне уплаченного налога (сбора, страховых взносов, пеней, штрафа)

Когда можно вернуть переплату по налогу

Порядок возврата излишне уплаченного налога

Заявление на возврат излишне уплаченного налога

Образец заявления на возврат НДФЛ

Когда можно вернуть переплату по налогу

В большинстве случаев вопрос о возврате переплаты по налогам возникает у физических лиц при оформлении льгот по налогам, поэтому рассмотрим вопрос возврата переплаты по налогам на примере физ. лица при его выходе на пенсию. Пенсионеры вправе получить льготы по:

В большинстве случаев вопрос о возврате переплаты по налогам возникает у физических лиц при оформлении льгот по налогам, поэтому рассмотрим вопрос возврата переплаты по налогам на примере физ. лица при его выходе на пенсию. Пенсионеры вправе получить льготы по:

Вернуть переплату по налогу можно:

- Первая ситуация — когда переплату надлежит оставлять. При наличии актуальных пеней и штрафов или же недоимки по данной группе налогов нужно санкционировать сверку с налоговым органом на текущую дату (п. 5 ст. 78 НК РФ). По результату сделают взаимозачет. Дополнительного обращения к налоговикам не требуется, достаточно лишь предоставить письмо с просьбой о проведении сверки. Если после взаимозачета осталась переплата, можно подать заявление на возврат. Более того, если специалист ИФНС обнаружит образовавшуюся у учреждения переплату, и при этом у предприятия начислены недоимки того же налогового уровня или штрафные санкции, то инспектор вправе самостоятельно принять решение о взаимозачете (п. 5 ст. 78 НК РФ).

- Если неоплаченных пеней, недоимок и штрафных санкций у предприятия не имеется, то ему нужно обращаться в инспекцию и оформлять зачет переплаты по налогам — заявление подается в ИФНС либо производится погашение в счет будущих налоговых платежей или штрафов (п. 4 ст. 78 НК РФ).

- при подаче заявления сразу начинается камеральная проверка по тому налогу, по которому просите возврат, поэтому вы должны быть уверены, что в отчетности все в порядке;

- перед подачей заявления на возврат возьмите выписку по расчетам с бюджетом, убедитесь в отсутствии задолженностей.

- возвращение денежных средств — форма по КНД 1150058;

- зачтение переплаченных сумм — форма по КНД 1150057.

- для начала заполняются ИНН и КПП;

- далее необходимо дать порядковый номер документу (учет ведется с начала текущего года);

- код территориальной ИФНС, в которую будет предоставляться обращение;

- приводится полное наименование бюджетной организации;

- отмечается регламентирующая статья НК РФ — статья 78;

- основание зачета — переплата налога, превышение суммы взыскания или же налог, подлежащий к возмещению;

- сумма излишне перечисленных денежных средств цифрами;

- проставляется период, в котором образовалась переплата по налогам (в инструкциях формы указаны правила заполнения этой ячейки): год (ГД), полгода (ПЛ), квартал (КВ), месяц (МС);

- уточняются коды БК и ОКТМО завышенного платежа (можно узнать на официальном сайте ИФНС);

- указывается код территориальной инспекции ФНС, в которой был зачтен данный платеж;

- ставится цифра, соответствующая дальнейшему действию: либо погашение недоимки (1), либо зачет в качестве будущих платежей (2);

- коды БК и ОКТМО, а также период, в котором нужно зачесть излишнюю налоговую уплату;

- указывается точное количество листов унифицированной формы и всего предоставляемого пакета документов;

- информационные данные о самом заявителе, его Ф.И.О. и телефон, статус в организации и наличие доверенности.

- Дт 0 201 11 510 Кт 0 303 00 730 («Расчеты по платежам в бюджеты» (030301730, 030302730, 030305730 — 030313730)).

- лично или через представителя — с обязательным оформлением доверенности;

- почтовым отправлением, вложив в письмо опись предоставляемого пакета документов;

- по электронным каналам связи, подписав файл усиленной квалифицированной электронной цифровой подписью.

- зачесть их как будущие платежи;

- погасить недоимку по иным обязательным выплатам;

- сократить или полностью закрыть задолженность по пеням и штрафам за правонарушения;

- потребовать возврат средств.

- налогоплательщик - код "1";

- плательщик сбора - код "2";

- плательщик страховых взносов - код "3";

- налоговый агент - код "4".

- — для зачета или возврата излишне уплаченных сумм сбора, страховых взносов, пеней, штрафа;

- — для возврата излишне взысканных сумм;

- — для возмещения НДС;

- — для возврата переплаты по акцизу;

- — для возврата или зачета государственной пошлины.

- МС — месячный;

- КВ — квартальный;

- ПЛ — полугодовой;

- ГД — годовой.

- если для платежа утвержден месячный расчетный период, то в предусмотренных графах вписывают числовое значение месяца (от 01 до 12);

- если квартальный — указывают значение квартала (от 01 до 04);

- для платежей с полугодовым отчетным периодом вводятся значения 01 или 02, в зависимости от полугодия;

- для годового сбора предусмотрены нулевые значения, то есть в обеих клеточках надо проставить «0».

- лично;

- по почте ценным письмом с описью;

- в электронной форме по телекоммуникационным каналам связи или через личный кабинет.

если пенсионер обращается в налоговые органы для получения льгот несвоевременно (т.е. тогда, когда уведомление об уплате налога уже пришло, а льгота еще не оформлена), в этом случае необходимо написать заявление на предоставление льгот и (или) заявление на возврат излишне уплаченного налога, на основании которого налоговые органы должны произвести перерасчет.

Перерасчет и возврат излишне уплаченного налога может быть произведен за предыдущие 3 года на основании статей 78, 79 НК, что подтверждают Минфин (к примеру, разъяснения Минфина РФ, данные в Письме от 18.12.2009 № 03-05-06-01/367) и налоговая служба (например, разъяснения УФНС РФ по г. Москве, данные в Письме от 08.07.2011 № 20-14/066365);

если лицо стало пенсионером не с начала календарного года, то налоговая инспекция (при обращении пенсионера) также должна сделать перерасчет налога и исчислить его до месяца, в котором человек стал льготником.

Порядок возврата излишне уплаченного налога

Согласно положениям статей 21, 48 НК РФ излишне уплаченными считаются суммы налогов (пеней, страховых взносов, штрафов):

добровольно уплаченные сверх установленной законом суммы;

добровольно уплаченных на основании судебного решения;

взысканных в судебном порядке в большем размере, чем вы должны были уплатить.

Для возврата излишне уплаченного налога пенсионеру надо подать в любую налоговую инспекцию письменное заявление.

С 14.12.2017 срок подачи заявления о возврате излишне уплаченного налога составляет три года со дня, когда вам стало известно об излишнем взыскании (п. 3 ст. 79 НК РФ; п. 2 ст. 1, ст. 2 Закона № 322-ФЗ). В случае обращения с заявлением о предоставлении льготы по уплате налога перерасчет суммы налога производится не более чем за три налоговых периода, предшествующих календарному году обращения, но не ранее даты возникновения у налогоплательщика права на налоговую льготу (п. 6 ст. 408 НК РФ).

Решение о возврате суммы излишне уплаченного налога должно быть принято налоговой инспекцией в течение 10 рабочих дней со дня получения такого заявления, после чего в течение 5 рабочих дней налогоплательщику направляется сообщение о принятом решении. Возврат налога должен быть произведен в месячный срок со дня получения заявления (п. 6 ст. 6.1, п. п. 6, 8, 9 ст.

Заявление на возврат денежных средств из налоговой 2018

Сумма излишне взысканного налога (пеней, штрафа) подлежит возврату с начисленными на них процентами. Они рассчитываются со дня, следующего за днем взыскания излишней суммы, по день ее фактического возврата исходя из процентной ставки, равной действовавшей в эти дни ставке рефинансирования Банка России (п. п. 5, 9 ст. 79 НК РФ).

Если ФНС откажет в возврате излишне взысканной суммы налога (пеней, штрафа) или оставит заявление без ответа, то такое решение можно обжаловать в течение года в вышестоящий налоговый орган (ст. 137, п. п. 1, 2 ст. 138, п. 2 ст. 139 НК РФ).

Заявление о возврате излишне уплаченного налога

Форма заявления о возврате излишне уплаченного налога (сбора, страховых взносов, пеней, штрафа) утверждена Приказом ФНС России от 14.02.2017 № ММВ-7-8/182@.

В случае переплаты налога организация имеет право падать заявление на возврат налога в соответствии с п.6 статьи 78 Налогового кодекса (далее НК РФ ). В статье рассмотрим заявление о возврате излишне уплаченного налога в 2018 году + вы можете скачать образец документа.

Основные правила при подаче заявления на возврат налога

Кроме того, если у налогоплательщика есть задолженность по налогам соответствующего бюджета, либо соответствующим пеням и штрафам, возврат возможет только после зачета излишне уплаченного налога в счет погашения имеющейся налоговой задолженности.

Решение о возврате должно быть принято налоговым органом в не позднее 10 дней с даты получения заявления налогоплательщика.

Налоговый орган обязан в течение 5 рабочих дней сообщить налогоплательщику о принятом по заявлению решению – либо о возврате переплаты, либо от отказе в возврате переплаты. Аналогичные правила действуют при оформлении возврата излишне взысканных налогов, взносов, пени и штрафов. Вот только подать заявление на возврат необходимо в срок не более одного месяца со дня, когда организация узнала об излишне взысканных суммах.

Образец заполнения заявления о возврате суммы излишне уплаченного налога приведен ниже.

Ответы на распространенные вопросы

Вопрос №1. Может ли ИФНС задержать возврат суммы излишне уплаченного налога более чем на месяц?

Может, но только в случае, если возврат заявлен по декларации, по которой еще на закончился установленный законодательством срок камеральной проверки.

В других случаях задержки возврата суммы излишне уплаченного налога ИФНС обязана будет начислить и выплатить организации проценты за нарушение сроков возврата заявленных сумм.

Вопрос №2. Как определить, с какой даты начинает исчисляться срок для подачи заявления (3 года) в случае переплаты по федеральному налогу, по которому установлены авансовые платежи?

В таком случае срок считают с даты подачи декларации (для декларации, представленной в срок или ранее установленного срока), либо с даты крайнего срока подачи декларации (для декларации, представленной позже установленного срока).

Вопрос №3. Можно ли вернуть налог, если с момента возникновения переплаты прошло более трех лет?

Да, такая возможность есть. Но для этого будет нужно обратиться в суд. Срок 3 года, установленный в статье 78 НК РК применяется в случае внесудебных мероприятий. Организация, пропустившая этот срок, может подать в суд. Ведь в суде срок будет определяться по правилам Гражданского кодекса, а не налогового. А по гражданскому законодательству срок начинает течь с момента, когда организация узнала (могла узнать) о возникшей переплате. В этом случае налогоплательщику будет важно в суде доказать, что именно этот срок им не был нарушен.

Излишне уплаченные денежные средства по различным налогам и сборам (НДС, прибыль, страховые взносы) можно вернуть или зачесть в качестве будущих платежей, предоставив в территориальную ИФНС соответствующее заявление (пп. 5 п. 1 ст. 21 НК РФ). Более того, если ошибка обнаружилась в конце года при составлении годового баланса бюджетного учреждения, бухгалтеру не стоит расстраиваться, ситуацию также можно исправить. Вопрос — как правильно это сделать. Разберемся, когда же заполнять заявление о зачете суммы излишне уплаченного налога.

Что можно сделать с переплатой

В процедуре возврата или зачета налога существуют два варианта развития событий:

Территориальные ИФНС отводят до десяти дней включительно на принятие решения, и еще пять — на оповещение о принятом решении (пересчет или отказ). Уплатить подтвержденную сумму, а точнее, перевести денежные средства на расчетный счет, специалисты ИФНС должны в течение 30 дней со дня регистрации заявительных документов.

В случае если для осуществления взаимозачета или возвратных процедур налоговикам потребуется камеральная проверка, рассмотрение поданной документации может занять три месяца.

Налоговые органы принимают документы на возврат или зачет денег в течение трех лет с того дня, когда было совершено излишнее перечисление (п. 2, 7 ст. 78 НК РФ).

Куда предоставлять документы на зачет

Все обращения должны быть направлены в территориальные отделения ФНС России лично заявителем — руководителем или же его непосредственным представителем, действующим по доверенности.

Если бюджетная организация имеет личный кабинет на официальном сайте ФНС или предоставляет периодическую отчетность в электронном виде, есть возможность сформировать электронное обращение. Деньги отправят на расчетный счет, который зарегистрирован в реестре ЕГРЮЛ.

Что касается специализированных бухгалтерских систем электронного документооборота, то, на основании Приказа ФНС России от 23.05.2017 № ММВ-7-8/478@, разрешается подача заявлений и обращений учреждений через электронные сервисы сдачи отчетности. Ответственные специалисты и бухгалтеры могут сказать спасибо современным технологиям, ведь теперь можно сформировать и отправить заявление в онлайн-ресурсе, подписав его усиленной квалифицированной ЭЦП, не выходя при этом из своего кабинета.

Елена Лефтерова, «Аутсорс-Бюро Лефтеровой»:

Выгоднее, конечно, вернуть переплату. Оборотные средства никогда не помешают. Но сделать это можно, если у компании нет никаких задолженностей по другим платежам в бюджет. Рекомендаций всего две:

На сегодня сложностей по возврату переплаты не возникает. При камеральной проверке остальные аспекты вашей деятельности, кроме указанных выше, налоговая не трогает. Если все ОК, деньги возвращают в течение 10 дней. Причем, если вы ошиблись в сумме переплаты, налоговая рассчитает ее и вернет столько, сколько должна.

Обязательные требования к форме и содержанию

С 31.03.2017 (Приказ от 14.02.2017 № ММВ-7-8/182@) произошли существенные изменения формального плана в бланках на зачет или возврат. Главной новостью стало причисление к основной группе налогов, подлежащих возвращению и зачету, страховых взносов во внебюджетные фонды.

Подать заявление необходимо по унифицированной форме:

Находить эти заявления можно как на официальном сайте ИФНС, так и на нашем портале.

На каждом документе обязательно должны присутствовать подпись руководителя учреждения и оттиск печати.

Ряд локальных ИФНС России принимают обращения и в произвольной форме. В письме нужно указать адресата обращения, от кого оно совершается, подробно указать, что именно ему необходимо: зачесть или вернуть излишне уплаченное, а также указать точную сумму, прописать КБК и ОКТМО.

Форма заявления о зачете переплаты по налогу доступна для скачивания на нашем сайте.

Инструкция по заполнению

Рассмотрим пошаговый алгоритм заполнения обращения о зачтении налоговой переплаты. В унифицированной форме необходимо отразить следующую информацию:

Бланк заполняется либо рукописно — печатными буквами (знаки не выходят за пределы ячеек), либо электронно. Пустые клетки либо не заполняются, либо оформляются прочерками.

К подаваемой документации в обязательном порядке прикладывается подтверждающий образовавшийся излишек документ, заверенный руководителем учреждения или ИП.

Юридические лица и индивидуальные предприниматели заполняют только первую страницу формы. Страница 2 разработана специально для физических лиц, которые не являются ИП.

Если бланк предоставляет физическое лицо, то ему необходимо заполнить свой ИНН на титульной странице, а на страннице 3 указать актуальные паспортные данные и адрес места жительства.

Можно ли вернуть налоговую переплату

Вернуть излишнюю сумму платежей в налоговую можно, вот только налоговики не стремятся посодействовать плательщикам в этой процедуре. Перед обращением в ИФНС необходимо проверить, есть ли у организации штрафные санкции, пени или недоимки, заказав действительный на дату переплаты акт сверки в территориальной инспекции.

Если неустоек не обнаружено, необходимо составить заявление о возврате суммы излишне уплаченного налога. Инспекция возвращает денежные средства в течение одного месяца с официальной даты обращения.

Бюджетники отображают в бухгалтерском учете следующей проводкой:

Одновременно поступление следует отразить на забалансовом счете 18 ( 290).

Для НКО проводка: Дт 51 Кт 68.

Как подать заявление на зачет или возврат суммы излишне уплаченного налога

Регистр подается в порядке и форме, утвержденной Приказом ФНС России № ММВ-7-8/182@ от 14.02.2017.

Бухгалтер может выбрать один из трех существующих способов подачи заявления о зачете или возврате налога:

Бланк составляется в двух экземплярах — один подается в ИФНС, другой остается у налогоплательщика. Распечатанный регистр подписывается руководителем или иным ответственным лицом, проставляется дата составления. Документ заверяется печатью в том случае, если учреждение ее использует.

В 2019 году изменились документы, которыми юридические и физические лица должны пользоваться для зачета и возврата переплаты по налогам. Рассмотрим, как сейчас выглядит форма заявления о зачете переплаты по налогу и как правильно заполнять этот документ.

Бланки заявлений, используемых для осуществления зачета и возврата сумм излишне уплаченных (взысканных) налогов, сборов, страховых взносов, пеней, штрафов, утверждены приказом ФНС от 14.02.2017 № ММВ-7-8/ . Ими должны пользоваться и физические, и юридические лица. Но с 2019 года в приказ ФНС были внесены небольшие изменения, о которых необходимо помнить.

Когда понадобятся новые формы

Согласно статье 78 НК РФ , налогоплательщики, у которых образовалась переплата, могут по-разному распорядиться излишне уплаченными суммами:

Эти правила распространяются на все введенные в РФ сборы и налоги, в том числе госпошлину (с некоторыми особенностями, перечисленными в статье 333.40 НК РФ ), НДС, авансовые платежи. Однако надо понимать, что налоговая служба не станет возвращать или производить зачет излишне уплаченной суммы в счет будущих платежей до тех пор, пока не будут погашены задолженности.

Образец заявления на зачет излишне уплаченного налога

Если налогоплательщик решил перераспределить свои деньги, ему необходимо написать заявление о зачете налога. Бланк этого документа представлен в приказе ФНС от приложение № 9. Скачать его можно внизу страницы.

Как заполнить такой документ

Допустим, ООО «Колосок» подало декларацию по транспортному налогу за 2018 год, но при его уплате допустило ошибку, заплатив на 3112 рублей больше. Организация обращается в межрайонную ИФНС, просит зачет переплаты по налогам; заявление пишет,чтобы ей зачли переплаченную сумму в счет предстоящих платежей по налогу на имущество организаций. Рассмотрим пошагово заполнение такого документа.

Шаг 1. Традиционно в самом верху следует указать ИНН и КПП. Идентификационный номер у ИП состоит из 12 цифр, поэтому свободных клеточек оставаться не должно. Организации вписывают в соответствующие поля только 10 цифр, в оставшиеся две ставят прочерки. Когда заполняется строка, предназначенная для КПП, заявители должны действовать также: есть цифры — вписать их, нет — поставить прочерки.

Шаг 2. Прописываем номер обращения. Здесь проставляют то число, сколько раз в текущем году они обращались за зачетом. Не забываем про прочерки, если количество вписываемых цифр меньше, чем клеток.

Шаг 3. Вписываем код налогового органа, куда будет отправляться обращение. Это должна быть инспекция ФНС по месту учета ИП или организации. В консолидированной группе налогоплательщиков о зачете переплаты по налогу на прибыль должен просить ответственный участник этой группы.

Шаг 4. Прописываем полное наименование организации-заявителя, например, общество с ограниченной ответственностью «Колосок». Оставшиеся клеточки заполняем прочерками. Ни одна из них остаться пустой не должна. При заполнении этого поля индивидуальным предпринимателем ему необходимо указать фамилию, имя и отчество, если оно имеется. Кроме того, следует указать статус заявителя, в качестве кого он обращается, в соответствии с указаниями:

Шаг 5. Указываем статью НК РФ, на основании которой можно произвести зачет. Она будет зависеть от того, по какому платежу образовалась переплата. ФНС оставила 5 клеточек для указания конкретной статьи. Если какие-то из них не нужны, необходимо поставить прочерки. Вот какие могут быть варианты заполнения этого поля:

Шаг 6. Записываем, по чему именно образовалась переплата - налогу, сбору, страховым взносам, пеням, штрафам.

Шаг 7. Заявитель уточняет, за какой период образовалась переплата. Разработчики предоставили для указания кода 10 знакомест, из которых две точки. Первые два из них могут быть заполнены одним из следующих вариантов:

Конкретные значения будут зависеть от предусмотренного законодательством отчетного периода для того платежа, по которому планируется осуществить зачет.

В 4-м и 5-м знакоместах отчетный период уточняется:

Последние четыре знакоместа предназначены для указания конкретного года, например 2019.

Вместо буквенно-цифровых комбинаций может быть записана и конкретная дата, например 25.01.2019. Такая запись допускается, если законодательство предусматривает конкретную дату уплаты сбора или предоставления декларации.

Примеры заполнения расчетного периода: «МС.02.2019», «КВ.03.2019», «ПЛ.01.2019», «ГД.00.2019», «04.05.2019».

Шаг 8. Вписываем код по ОКТМО. Если вы его не знаете или забыли, можно позвонить в ИФНС по месту учета либо на сайте nalog.ru узнать нужный код по наименованию муниципального образования.

Шаг 9. Безошибочно вводим КБК для уплаты соответствующего платежа, используя Приказ Минфина России от 08.06.2018 N 132н. Узнать код можно также с помощью сайта ФНС либо посмотреть его на ранее заполненном платежном поручении.

Шаг 10. Уточняем, в какую ИФНС были перечислены лишние средства.

Шаг 11. На первом листе остается заполнить, на каком количестве листов подается заявление и сколько приложено листов подтверждающих документов, а также указать данные о самом заявителе. Мы рекомендуем оставить эти два небольших раздела на потом.

Продолжим заполнение на втором листе. В самом первом поле, где требуется указать фамилию, имя и отчество, ставим прочерки. Ниже указываем, что надо сделать с переплатой, — погасить задолженность или оставить средства в счет предстоящих платежей.

Шаг 12. Записываем конкретную сумму, которую заявитель хочет зачесть. Она указывается цифрами, без текстовой расшифровки.

Шаг 13. Заполняем период для того платежа, по которому планируется осуществить зачет. В нашем случае налог на имущество организаций ежеквартальный, поэтому вписываем тот квартал, в счет которого должна пойти переплата.

Шаг 14. Вновь записываем код ОКТМО. Как правило, он дублируется.

Шаг 15. Уточняем КБК для перечисления средств, в счет которого пойдет лишняя сумма. У нас он отличается от прошлого КБК, поскольку налоги разные. Если переплата пойдет в счет будущих платежей по одному и тому же сбору, то КБК совпадают. Исключение в случае, если ранее были изменены коды по решению Минфина. Напомним также, что зачет может осуществляться по определенным правилам: они должны относиться к одному виду: федеральным, региональным или местным. Зачесть федеральную часть налога на прибыль в счет предстоящих платежей торгового сбора, например, нельзя.

Шаг 16. Код ИФНС, которая принимает поступления, как правило, дублируется.

Шаг 17. Поскольку больше никаких переплат нет, в нашем примере следующие строки не заполняются. Там можно поставить пробелы. Также организации и ИП не заполняют третий лист. Он предназначен для физических лиц, не зарегистрированные в качестве ИП, которые не указали ИНН.

Шаг 18. Возвращаемся к первому листу и вписываем количество страниц и приложений. В предусмотренных полях заявители указывают соответствующие данные.

Шаг 19. Последняя часть заявления не должна вызвать проблем при заполнении. Здесь необходимо уточнить, кто и когда подает обращение, а также указать контактный номер телефона. Правая часть остается незаполненной: она предназначена для отметок инспекторов ФНС.

Как вернуть деньги

Если предприниматель (компания) решил вернуть сумму переплаты, ему надо воспользоваться другой формой из приказа ФНС от 14.02.2017 № ММВ-7-8/ , предложенной в приложении № 8. В нем содержится бланк для возврата лишней суммы.

Правила заполнения этого документа примерно такие же. Поэтому детально рассматривать их не будем, а приведем пример заполненного документа. Допустим, ООО «Колосок» переплатило НДС за первый квартал 2019 года на сумму 15 732 рубля и теперь хочет вернуть ее. Вот как будет выглядеть обращение руководителя ООО.

Когда и как подавать обращение

Согласно статье 78 НК РФ , обращаться за зачетом и возвратом можно в течение 3 лет с даты уплаты сбора. Доставить документы можно тремя способами:

Получив такое заявление, налоговый орган решает, удовлетворить его или нет. О своем решении служба уведомляет предпринимателя в течение 10 дней со дня получения обращения. Как правило, если инициатива исходит от организации или ИП, в ФНС делают сверку расчетов. Если же переплату обнаружит сам проверяющий, то от сверки могут отказаться. От обязанности подать заявление предприниматель не освобождается.