Возврат налога по усн излишне уплаченный. Как вернуть излишне уплаченный налог при усн. Какими способами можно подать заявление

Если у вас возникла переплата в бюджет или внебюджетный фонд, вы можете зачесть ее в счет уплаты других платежей или вернуть. Как это сделать, зависит от причины переплаты: вы сами ошиблись и заплатили больше, чем нужно, или излишнюю сумму взыскала с вас налоговая инспекция.

Что делать при излишне уплаченном налоге

Переплатить налог можно по ошибке: например, вы или ваш бухгалтер ошиблись при расчете налога или заполнении платежного поручения.

Если произошла ошибка в расчете налога, то Налоговый кодекс (ст. 81) требует подать в налоговую инспекцию дополнительную декларацию по этому налогу, если ошибка привела к занижению налога. При излишне уплаченном налоге подавать уточненную декларацию – это право налогоплательщика, а не обязанность.

В соответствии со статьей 78 Налогового кодекса переплату можно:

- зачесть в счет последующей уплаты соответствующего вида налога;

- зачесть в счет погашения задолженности по соответствующим видам налогов, пеней, штрафов;

- вернуть деньги на расчетный счет фирмы.

Для того чтобы налоговики зачли переплату в счет дальнейших платежей по тому же или другим налогам, фирма должна подать заявление по форме. Получив этот документ, налоговики в течение 10 дней примут решение о зачете. Еще пять дней дается инспекции для того, чтобы сообщить фирме о своем решении.

В настоящее время действуют типовые образцы заявлений на зачет и возврат налогов. Они утверждены приказом ФНС от 3 марта 2015 года № ММВ-7-8/ Приказом ФНС России от 23 августа 2016 года № ММВ-7-8/ в эти формы внесены изменения. Напомним, что до утверждения типовых форм заявлений компании и предприниматели подавали заявления о зачете или возврате налоговых платежей в свободной форме.

Если вы хотите погасить недоимку по одному налогу за счет переплаты по другому, подавать заявление не обязательно.

Инспекторы примут решение о таком зачете самостоятельно. Они сделают это в течение 10 дней после того, как обнаружат переплату, или после того, как ваша компания и инспекция подпишут акт совместной сверки уплаченных налогов.

Приняв решение, налоговики обязаны в течение пяти дней сообщить вам об этом. Однако это не означает, что, обнаружив излишне уплаченный налог самостоятельно, вы должны дожидаться, пока это сделают налоговики.

Найдя излишне уплаченный налог раньше инспекторов, фирма может подать заявление о зачете недоимки. Возврат излишне уплаченного налога инспекция должна произвести в течение одного месяца со дня получения заявления.

Однако это произойдет после того, как излишне уплаченный налог зачтут в счет погашения вашей задолженности перед другими налогами соответствующего вида.

В итоге (если у вас такая задолженность есть) на расчетный счет «вернется» разница между переплатой и погашенным долгом (если, конечно, сумма излишне уплаченного налога оказалось достаточной).

Если налоговая инспекция нарушит этот срок, ей придется заплатить вам проценты за каждый день просрочки исходя из ставки рефинансирования ЦБ РФ.

Если переплату не зачли или не вернули, вы можете обратиться в арбитражный суд.

Часто налоговики отказывают в зачете или возврате переплаты, так как ее сумма по вине банка не поступила в бюджет или внебюджетный фонд.

Они неправы: налог считается уплаченным с того момента, когда банк принял у вас платежное поручение на его перечисление. Конечно, при условии, что денег на счете было достаточно. Поэтому переплату нужно возвращать независимо от того, получил бюджет деньги или нет.

Зачет излишне уплаченных сумм по налогам, пеням, штрафам производят по соответствующим видам налогов: федеральные налоги засчитывают в счет федеральных, региональные – в счет региональных, местные – в счет местных. При этом возможен зачет переплаты налога в один бюджет и недоплаты этого же налога в другой бюджет.

www.buhgalteria.ru

Возврат излишне уплаченных взносов ИП на УСН

Вопрос-ответ по теме

Может ли ИП обратиться в ПФ с просьбой произвести перерасчет фиксированных взносов, перечисленных с сумм превышающих 300 000 руб., в том случае, если выбрана УСН доходы минус расходы. В 2016 г. доход составил 15 млн. руб., расход 12 млн. руб. В ПФ с суммы, превышающей 300000 было перечислено в ПФ — 135495 руб. Если рассчитывать по формуле (доходы — расходы — 300000) х 1% в данной ситуации получаем 27000 руб. Если ИП вправе подать заявление о возврате переплаты — возможно ли сделать это и за 2015 год?

Да, вы можете пересчитать взносы и за 2016, и за 2015 год. И обратиться за возвратом переплаты. Это подтверждает постановление АС Северо-Кавказского округа от 03.03.2017 № А22-1554/2016 и решение АС Калмыкии от 19.06.2017 № А22-1554/2016. Суд подтвердили возможность ИП платить взносы с прибыли за более ранние периоды, чем 2016 год.

Срочная новость для всех предпринимателей: Банки изменили правила работы с ИП . Подробности читайте в журнале «Упрощенка»

Предприниматели, которые применяют УСН с объектом «доходы минус расходы», могут вернуть из бюджета взносы, которые заплатили за прошлые годы. Минтруд и ПФР признали, что такие коммерсанты вправе считать дополнительные личные взносы по тарифу 1% с доходов за вычетом расходов (письма Минтруда от 31.07.2017 № 17-4/10/В-5861, ПФР от 11.08.2017 № 30-26/12192).

В своих разъяснениях чиновники сослались на определения Верховного суда РФ от 06.06.2017 № 304-ЭС17-1872 и от 13.06.2017 № 306-КГ17-423.

Учитывая позицию ПФР, предприниматель может обратиться в фонд за возвратом. Подайте в ПФР заявление о возврате излишне уплаченных взносов. Фонд сообщит о переплате в ФНС и примет решение о возврате. А налоговики перечислят деньги бизнесмену (см. схему).

Схема. Как ИФНС вернет взносы, рассчитанные с доходов на УСН

Пример. Какую сумму взносов может вернуть ИП

Предприниматель применяет УСН с объектом «доходы минус расходы». Доходы бизнесмена за 2016 год составили 10 млн. руб. Расходы - 8 млн. руб.

Сколько заплатил ИП. Коммерсант заплатил личные пенсионные взносы за 2016 год в два этапа. До 31 декабря 2016 года - минимальные взносы из МРОТ - 19 356,48 руб. (6204 руб. × 12 мес. × 26%). До 1 апреля 2017 года перечислил взносы по тарифу 1% в сумме 97 000 руб. [(10 000 000 руб. – 300 000 руб.) × 1%]. Итого предприниматель заплатил 116 356,48 руб. (19 356,48 руб. + 97 000 руб.).

Сколько можно вернуть. Бизнесмен потребовал пересчитать взносы за 2016 год с учетом расходов. Первый платеж ИП исходя из МРОТ остался неизменным. А второй платеж коммерсанта равен 17 000 руб. [(10 000 000 руб. – 300 000 руб. – 8 000 000 руб.) × 1%]. Вернуть можно 80 000 руб. (97 000 руб. – 17 000 руб.).

Можно ли вернуть излишне уплаченные налоги и как это сделать?

В этой статье мы поговорим про возврат излишне уплаченных налогов . Главной функцией налоговых органов можно назвать наполняемость бюджета и контроль за уплатой налогов. Исходя из этого, весь административный ресурс ФНС нацелен на то, чтобы побудить налогоплательщика, в том числе путем финансовых санкций, исполнять свою обязанность своевременной и полной уплаты налогов.

Тем не менее и обратная ситуация, то есть переплата налогов в бюджет, встречается довольно часто. Давайте разберемся – какие права в этом случае есть у индивидуального предпринимателя? Из чего состоит процедура возвращения своих денежных средств?

Когда может возникнуть переплата по налогу?

Конечно, вряд ли предприниматель будет переплачивать налоги в бюджет намерено. Чаще всего, причиной этого могут стать обычные ошибки – арифметические при расчете налога или при заполнении платежных поручений.

Кроме того, переплата возможна в следующих случаях:

Как провести сверку налоговых платежей с ФНС?

В соответствии со ст. 78 НК РФ, налоговики должны сообщить плательщику о факте излишней уплаты налога в течение 10 дней со дня его обнаружения и предложить провести сверку расчетов. Инициатива такой сверки может исходить и от самого бизнесмена, для чего надо обратиться в налоговую инспекцию с заявлением о ее проведении.

Такое заявление пишется в произвольной форме, с указанием в нем права налогоплательщика на зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, пени и штрафов по ст. 21 НК РФ.

Согласно Регламенту ФНС, срок проведения сверки не должен превышать 10, а при выявлении разногласий - 15 рабочих дней. Акт сверки выдается на бланке специальной формы, предусмотренной Приказом ФНС России от 20.08.2007 № ММ-3-25/

В целом проведение сверки расчетов по налогам является не обязанностью налогоплательщика, а его правом. Поэтому можно ее и не проходить, а сразу обратиться с заявлением о возврате. Но в этом случае, при наличии разногласий с инспекторами, все равно придется отвечать на их вопросы и предъявлять, по их требованию, копии платежек и налоговых деклараций. Поэтому сверку все-таки лучше пройти.

Как вернуть переплаченные налоги из бюджета?

Если вы пришли к согласию с налоговой инспекцией о факте переплаты, следует обратиться с другим заявлением – о возврате излишне уплаченного налога . Срок подачи заявления – три года с момента проведения ошибочного платежа. Ранее заявление подавалось в произвольной форме, к нему можно было приложить копию акта сверки и платежного поручения. На рассмотрение заявления и вынесения решения по нему налоговикам дается 10 рабочих дней, и еще 5 дней на то, чтобы письменно сообщить о нем налогоплательщику.

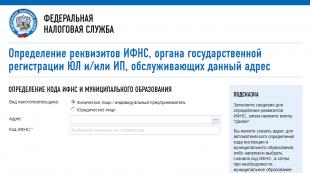

Заявление на возвращение налога пишется по форме, приведенной в приложении №8 (скачать приложение с образцами формы).

По вынесенному положительному решению ФНС выдает поручение Казначейству о возврате излишней суммы налога на расчетный счет предпринимателя. Деньги должны быть возвращены в месячный срок со дня получения заявления о возврате. Надо также учесть, что налоговая инспекция может и отказать в возврате переплаты. Такое решение можно обжаловать в вышестоящем налоговом органе или судебной инстанции.

Как еще можно использовать переплату по налогу?

Если по акту сверки обнаружено, что у налогоплательщика есть задолженность по другим налогам, то переплаченную сумму ФНС не вернет, а самостоятельно направит ее на погашение этой задолженности. Такое право дано налоговым органам пунктом 5 ст. 78 НК РФ.

При отсутствии задолженностей по налогам, пеням и штрафам, предприниматель может не только попросить вернуть переплату на расчетный счет, но и зачесть ее в счет предстоящих налоговых платежей. Происходит такой зачет на основании заявления налогоплательщика и вынесения в 10-дневный срок соответствующего решения налоговой инспекции.

Заявление о зачете переплаты по налогу приведено в приложении №9 к приказу (скачать приложение с образцами заявления).

Полезное видео по теме с вариантами решения проблемы для плательщиков на УСН:

Если у вас появились уточняющие вопросы по теме Как вернуть излишне уплаченный налог? , пожалуйста, задайте их в комментариях: наши специалисты оперативно на них ответят!

Как вернуть из бюджета излишне уплаченный налог по УСН

Статьи по теме

Н алоговики возвращают налог, если получат соответствующее заявление. На возврат денег отводится месяц. Однако прежде, в течение 10 дней после того как от налогоплательщика получено заявление, инспекторы должны принять соответствующее решение. И сообщить о нем письменно в течение 5 дней.

На практике налоговики неохотно идут на возврат средств из бюджета. Им куда проще произвести зачет. Поэтому налогоплательщики обычно обращаются за возвратом в крайних случаях, например, при ликвидации. Тем не менее, право на возврат налога есть у всех.

Подать заявление о возврате можно в течение трех лет со дня возникновения переплаты. А что делать, если указанный срок пропущен? Тогда вы можете попытаться вернуть деньги через суд. Но прежде, во-первых, получите результаты сверки, где будет отражена излишне уплаченная сумма. А во-вторых, напишите в инспекцию заявление о ее возврате, несмотря на то, что три года с момента излишней уплаты налога уже истекли. Это нужно для того, чтобы доказать факт обращения в инспекцию. Если этого не сделать, суд может не принять ваш иск. Именно на таком порядке действий настаивает Пленум ВАС РФ в пункте 22 постановления от 28.02.2001 № 5. А позднее эту позицию поддержал и Президиум ВАС РФ в постановлении от 26.07.2011 № 18180/10.

Имейте в виду, что обратиться в суд с иском о возврате излишне уплаченной суммы можно в течение трех лет со дня, когда вы узнали или должны были узнать о переплате налога (п. 1 ст. 200 ГК РФ). А этот момент обычно не совпадает с днем, когда лишняя сумма была перечислена в бюджет. Например, вы можете узнать о переплате из акта сверки, то есть в день, когда вы его получили. Тогда именно с этого дня будут отсчитываться три года, отведенные для обращения в суд с иском о возврате переплаты (постановление Президиума ВАС РФ от 13.04.2010 № 17372/09).

Можно ли вернуть переплату налога по УСН (6%)?

Добрый вечер..

ИП 6 % без работников.

В мае 2017 получил из налоговой Требование об уплате (» . выявлена недоимка. за 2016г»). Т. к. получил требование в последний день срока, указанного

в нем, то чтобы избежать новых штрафов, не разбираясь уплатил эти деньги (12 000 включая 320 рублей пени).

02 августа 2017 Получил Требование о предоставлении пояснений к Декларации.

Обнаружил свои арифметические ошибки (строки 11_ 040, 070, 080, 100, 110.

Внес изменения и сдал в налоговую корректировку №1.

В результате исправления этой ошибки я выяснил, что переплатил вышеуказанные 12000р. Могу ли я вернуть их?

С уважением, Вячеслав

Цитата (Статья 78 НК РФ — Зачет или возврат сумм излишне уплаченных налога, сбора, страховых взносов, пеней, штрафа):

1. Сумма излишне уплаченного налога подлежит зачету в счет предстоящих платежей налогоплательщика по этому или иным налогам, погашения недоимки по иным налогам, задолженности по пеням и штрафам за налоговые правонарушения либо возврату налогоплательщику в порядке, предусмотренном настоящей статьей.

Зачет сумм излишне уплаченных федеральных налогов и сборов, региональных и местных налогов производится по соответствующим видам налогов и сборов, а также по пеням, начисленным по соответствующим налогам и сборам.

2. Зачет или возврат суммы излишне уплаченного налога производится налоговым органом по месту учета налогоплательщика

, если иное не предусмотрено настоящим Кодексом, без начисления процентов на эту сумму, если иное не установлено настоящей статьей.

3. Налоговый орган обязан сообщить налогоплательщику о каждом ставшем известным налоговому органу факте излишней уплаты налога и сумме излишне уплаченного налога в течение 10 дней со дня обнаружения такого факта.

В случае обнаружения фактов, свидетельствующих о возможной излишней уплате налога, по предложению налогового органа или налогоплательщика может быть проведена совместная сверка расчетов по налогам, сборам, страховым взносам, пеням и штрафам.

4. Зачет суммы излишне уплаченного налога в счет предстоящих платежей налогоплательщика по этому или иным налогам осуществляется на основании письменного заявления (заявления, представленного в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или представленного через личный кабинет налогоплательщика) налогоплательщика по решению налогового органа.

Решение о зачете суммы излишне уплаченного налога в счет предстоящих платежей налогоплательщика принимается налоговым органом в течение 10 дней со дня получения заявления налогоплательщика или со дня подписания налоговым органом и этим налогоплательщиком акта совместной сверки уплаченных им налогов, если такая совместная сверка проводилась.

6. Сумма излишне уплаченного налога подлежит возврату по письменному заявлению (заявлению, представленному в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или представленному через личный кабинет налогоплательщика) налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления.

Возврат налогоплательщику суммы излишне уплаченного налога при наличии у него недоимки по иным налогам соответствующего вида или задолженности по соответствующим пеням, а также штрафам, подлежащим взысканию в случаях, предусмотренных настоящим Кодексом, производится только после зачета суммы излишне уплаченного налога в счет погашения недоимки (задолженности).

.

7. Заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы, если иное не предусмотрено законодательством Российской Федерации о налогах и сборах.

8. Решение о возврате суммы излишне уплаченного налога принимается налоговым органом в течение 10 дней со дня получения заявления

налогоплательщика о возврате суммы излишне уплаченного налога или со дня подписания налоговым органом и этим налогоплательщиком акта совместной сверки уплаченных им налогов, если такая совместная сверка проводилась.

.

9. Налоговый орган обязан сообщить налогоплательщику о принятом решении о зачете (возврате) сумм излишне уплаченного налога или решении об отказе в осуществлении зачета (возврата) в течение пяти дней со дня принятия соответствующего решения.

Указанное сообщение передается руководителю организации, физическому лицу, их представителям лично под расписку или иным способом, подтверждающим факт и дату его получения.

.

14. Правила, установленные настоящей статьей, применяются также в отношении зачета или возврата сумм излишне уплаченных авансовых платежей

, сборов, страховых взносов, пеней и штрафов и распространяются на налоговых агентов, плательщиков сборов, плательщиков страховых взносов и ответственного участника консолидированной группы налогоплательщиков.

www.buhonline.ru

ИП, работающий на УСН, платит меньше налогов, чем его «коллега», использующий общую систему. Но, каков бы ни был режим налогообложения, иногда возникают ситуации, при которых в бюджет перечислено больше средств, чем необходимо. Рассмотрим, как предпринимателю произвести возврат переплаты по налогу при «упрощенке».

Обязательные платежи при «упрощенке»

В первую очередь - это сам «упрощенный» налог. В общем случае его уплата освобождает предпринимателя от оплаты подоходного налога и НДС.

Правда, в отдельных ситуациях «упрощенец» должен перечислять и «общие» обязательные платежи. Например, НДС при импорте нужно платить вне зависимости от налогового режима.

Кроме того, предприниматель-работодатель делает и выплаты, которые связаны с этим статусом. Речь идет об НДФЛ за работников и страховых взносах.

Но все-таки «общим» для всех ИП, работающих на УСН, является именно «упрощенный» налог. Поэтому далее будем рассматривать работу с переплатой на его примере.

Когда может возникнуть переплата

Ситуации, когда появляется переплата налога, могут быть следующие:

- Техническая ошибка при перечислении. Например, вместо 101 000 руб. бухгалтер напечатал в платежке 111 000 руб. Следовательно - возникнет переплата 10 000 руб.

- Уточненная декларация. Иногда после корректировок учета сумма налога уменьшается. Например, если были проведены какие-либо дополнительные расходы или применена льгота, которую ранее не использовали.

- Переплата вследствие перечисления авансов. Это наиболее интересный случай: здесь уже не идет речь об исправлении ошибок, а «лишний» налог поступает в бюджет из-за самого принципа начисления УСН .

Рассмотрим подробно последний вариант. «Упрощенный» налог следует перечислять в бюджет ежеквартально. Расчет авансов производится на основе фактических показателей, исчисленных с начала года. Окончательно же сумма к уплате определяется по годовой декларации.

Причины образования переплаты в данном случае будут отличаться в зависимости от варианта «упрощенки».

При использовании объекта «Доходы» ИП без работников может использовать страховые взносы за себя в качестве вычета. При этом налог уменьшается в периоде уплаты взносов (п. 3.1 ст. 346.21 НК РФ).

ИП может платить взносы «за себя» в любое время до конца года. Если такая уплата произведена в 4 квартале, то может получиться, что сумму авансов, перечисленную ранее, будет необходимо вернуть.

Пример 1

ИП Петров А.И. работает на УСН «Доходы» со ставкой 6%. Выручка за 9 месяцев 2018 года - 800 000 руб. Предприниматель заплатил за указанный период «упрощенный» налог в сумме 48 000 тыс. руб. (800 000 х 6%).

Выручка за 4 квартал - 200 000 руб. Поэтому общая «базовая» сумма налога за год - 60 000 руб. ((800 000 + 200 000) х 6%). Но в декабре 2018 года Петров заплатил страховые взносы (п. 1 ст. 430 НК РФ):

ПФ = 26 545 + (1 000 000 – 300 000) х 1% = 33 545 руб.

ОМС = 5 840 руб.

Всего 33 545 + 5840 = 39 385 руб.

В итоге Петров должен заплатить «упрощенный» налог за 2018 год в сумме:

УСН = 60 000 – 39 385 = 20 615 руб.

Но т.к. по факту он уже заплатил за 9 месяцев 48 000 руб., то разница в сумме 27 385 руб. (48 000 – 20 615) подлежит зачету или возврату.

При использовании УСН «Доходы минус расходы» переплата может появиться, если вторая половина года была убыточной.

Пример 2

ИП Смирнов В.С. использует указанный объект и ставку 15%.

Из таблицы видно, что из-за убыточного 4 квартала налог за год меньше, чем фактически уплаченные авансы за 9 месяцев. Поэтому переплату в сумме 15 000 руб. (37 500 - 22 500) можно зачесть или вернуть.

Здесь нужно еще иметь в виду, что налог в данном случае не может быть меньше 1% от годовой выручки (п. 6 ст. 346.18 НК РФ). В приведенном примере это - 10 700 руб. Поэтому, независимо от убытка 4 квартала, сумма возврата не может быть больше 26 800 руб. (37 500 – 10 700).

Как зачесть переплату по УСН

Если излишне уплаченная сумма не слишком большая, то ее можно зачесть в счет платежей по налогам, зачисляемым в тот же бюджет (п. 1 ст. 78 НК РФ). Все «специальные» налоги, включая и УСН, относятся к федеральным (п. 7 ст. 12 НК РФ).

Поэтому, если «упрощенец», например, должен платить НДС на таможне, то он может использовать для этого переплату по УСН.

А вот «закрыть» таким способом долг по налогу на имущество или по страховым взносам уже нельзя.

При появлении переплаты нужно в первую очередь провести сверку с ИФНС. Если сумма подтверждена, и бизнесмен решил ее зачесть, то следует направить налоговикам заявление. Оформить его можно как в бумажном, так и в электронном виде. Для подачи онлайн-заявления у налогоплательщика должна быть усиленная квалифицированная электронная подпись.

На решение о зачете отводится 10 дней с даты заявления. Если же сверку проводили уже после его подачи, то срок отсчитывается с даты сверки.

Возврат излишне уплаченных налогов ИП

Если сумма переплаты велика и «подходящей» для зачета задолженности нет, то налогоплательщик может вернуть ее на расчетный счет. Порядок действий здесь в целом похож на вариант с зачетом.

Сначала нужно свериться с налоговиками. Затем, если все правильно, бизнесмен подает заявление на возврат излишне уплаченного налога. Формы заявления приведены в приказах ФНС РФ: «бумажный» вариант - № ММВ-7-8/182@ от 14.02.2017, а электронный - № ММВ-7-8/137@ от 18.03.2019.

Этими же нормативными актами утверждены и упомянутые выше заявления на зачет.

На решение здесь также дается 10 дней, а в целом на всю процедуру возврата отводится месяц (п. 6 и 8 ст. 78 НК РФ).

Важно!

Чиновники имеют право отказать в возврате, если у бизнесмена есть недоимка, подлежащая зачислению в тот же бюджет. В этом случае налоговики сначала проводят зачет, а возврату подлежит лишь оставшаяся сумма переплаты (если таковая будет).

При нарушении срока налогоплательщику должны быть перечислены пени, исходя из ставки рефинансирования ЦБ РФ.

Зачесть или вернуть переплату можно в течение 3 лет с даты перечисления налога (п. 7 ст. 78 НК РФ).

Как гарантировать безошибочность расчетов с налоговиками

Никто не застрахован от ошибок, а тем более - от изменения финансовой ситуации в течение года. Поэтому переплата по налогам встречается довольно часто.

Налоговики обязаны при обнаружении переплаты сообщить предпринимателю об этом факте (п. 3 ст. 78 НК РФ). Но понятно, что на практике они вовсе не торопятся это сделать. И если бизнесмен не обратил внимания на состояние расчетов и прозевал трехлетний срок, то вернуть деньги уже не получится. Отсутствие сообщения от налоговиков в данном случае роли не играет. ВС РФ указал на это в определении от 30.08.2018 № 307-КГ18-12491.

Поэтому не нужно в этом вопросе надеяться на добросовестность чиновников. Ведь для них возврат налога - это ухудшение отчетных показателей. Бизнесмену необходимо самому регулярно сверяться с ИФНС по налогам. Лучше делать это не реже, чем раз в квартал, а также - при возникновении любых сомнений в достоверности данных.

Заказать услугу

Если у вас возникла переплата по налогу в бюджет, вы можете зачесть ее в счет уплаты других платежей или вернуть. Как это сделать, зависит от причины переплаты: вы сами ошиблись и заплатили больше, чем нужно, или излишнюю сумму взыскала с вас налоговая инспекция.

О том, какие действия должна предпринять организация или предприниматель в этих случаях, расскажут эксперты бератора «УСН на практике» в нашей статье.

Что делать, если вы сами переплатили налог

Переплатить налог можно по ошибке: например, вы или ваш бухгалтер ошиблись при расчете налога или заполнении платежного поручения.

Если произошла ошибка в расчете налога, то статья 81 Налогового кодекса требует подать в налоговую инспекцию уточненную декларацию по этому налогу, если ошибка привела к занижению налога. При переплате налога подавать «уточненку» – это право налогоплательщика, а не обязанность.

В соответствии со статьей 78 Налогового кодекса переплату можно:

- зачесть в счет последующей уплаты соответствующего вида налога;

- зачесть в счет погашения задолженности по соответствующим видам налогов, пеней, штрафов;

- вернуть на расчетный счет фирмы.

Для того чтобы налоговики зачли переплату в счет дальнейших платежей по тому же или другим налогам, фирма должна подать заявление по форме, утвержденной приказом ФНС России от 3 марта 2015 года № ММВ-7-8/90@. Получив этот документ, налоговики в течение 10 дней примут решение о зачете. Еще пять дней дается инспекции для того, чтобы сообщить фирме о своем решении.

Приводим образец заявления на зачет «упрощенного» налога:

Если вы хотите погасить недоимку по одному налогу за счет переплаты по другому, подавать заявление не обязательно.

Инспекторы примут решение о таком зачете самостоятельно. Они сделают это в течение 10 дней после того, как обнаружат переплату, или после того, как ваша компания и инспекция подпишут акт совместной сверки уплаченных налогов.

Приняв решение, налоговики обязаны в течение пяти дней сообщить вам об этом. Однако это не означает, что, обнаружив переплату самостоятельно, вы должны дожидаться, пока это сделают налоговики.

Найдя «лишний» платеж раньше инспекторов, фирма может подать заявление о зачете недоимки. Возврат излишне уплаченного налога налоговая должна произвести в течение одного месяца со дня получения заявления.

Однако это произойдет после того, как переплату зачтут в счет погашения вашей задолженности перед другими налогами соответствующего вида.

В итоге (если у вас такая задолженность есть) на расчетный счет «вернется» разница между переплатой и погашенным долгом (если, конечно, сумма излишне уплаченного налога оказалась достаточной).

Если налоговая инспекция нарушит этот срок, ей придется заплатить вам проценты за каждый день просрочки исходя из ставки рефинансирования Банка России.

4 марта текущего года ООО «Пассив» принесло в налоговую инспекцию заявление о возврате переплаты налога в размере 20 000 руб.

Месячный срок возврата истек 4 апреля, но деньги поступили на счет только 20 апреля, то есть просрочка составила 16 дней.

Ставка рефинансирования все это время была равна 10,5% годовых.

Налоговая инспекция должна уплатить «Пассиву» проценты в сумме:

20 000 руб. × 10,5% : 365 дн. × 16 дн. = 92 руб.

Зачесть излишне уплаченные суммы вы можете только в пределах налогов одного вида (п. 1 ст. 78 НК РФ). Например, федеральные налоги вы можете зачесть только в счет федеральных, региональные – в счет региональных, а местные – в счет местных. Направить переплату по федеральному налогу в счет регионального или местного налога не получится, и наоборот. Например, УСН, ЕНВД, НДФЛ относятся к федеральным налогам, а земельный - к местным налогам (ст. 13 и 15 НК РФ). Значит, направить переплату по УСН на погашение недоимки по земельному налогу нельзя (письмо Минфина России от 13 декабря 2011 г. № 03-05-06-01/86).

Кстати, допускается зачет переплаты налога в один бюджет и недоплаты этого же налога в другой бюджет.

Если переплату не зачли или не вернули, вы можете обратиться в арбитражный суд.

Часто налоговики отказывают в зачете или возврате переплаты, так как ее сумма по вине банка не поступила в бюджет или внебюджетный фонд.

Они неправы: налог считается уплаченным с того момента, когда банк принял у вас платежное поручение на его перечисление. Конечно, при условии, что денег на счете было достаточно.

Возврат излишне уплаченного налога

Порядок возврата излишне уплаченного «упрощенного» налога ничем не отличается от процедуры возврата любого другого налога, «переплаченного» в бюджет.

Обратите внимание

В настоящее время действуют типовые образцы заявлений на зачет и возврат налогов. Они утверждены приказом ФНС от 3 марта 2015 г. № ММВ-7-8/90@. До этого времени, напомним, компании и предприниматели подавали заявления о зачете или возврате налоговых платежей в свободной форме.

Вернуть переплату по УСН-налогу вы можете в двух случаях:

- если вы сами переплатили налог;

- если налоговики сделали вам доначисления, а вы оспорили их в ИФНС или в суде и доказали, что они незаконны.

В таких ситуациях вернуть переплаченные суммы вы можете только на расчетный счет. Наличными деньгами переплату не возвращают.

А предприниматели вправе указать в заявлении на возврат налога счет своей личной банковской карты (определение ВАС РФ от 17 сентября 2013 г. № ВАС-12390/13). При этом не должно пройти трех лет с момента уплаты излишней суммы налогов (п. 7 ст. 78 НК РФ). Три года исчисляйте с даты подачи декларации за год, но не позднее срока, установленного для ее представления (постановление Президиума ВАС РФ от 28 июня 2011 г. № 17750/10, письмо Минфина России от 15 июня 2012 г. № 03-03-06/1/309).

Чтобы вернуть переплату, подайте в ИФНС заявление по форме, утвержденной в приложении № 8 к приказу ФНС России от 3 марта 2015 г. № ММВ-7-8/90@.

В заявлении укажите наименование инспекции и свои реквизиты: название фирмы или фамилию, имя, отчество предпринимателя.

Также заполните основание для возврата – статью Налогового кодекса, в соответствии с которой производится возврат. Для излишне уплаченных сумм это статья 78 Налогового кодекса, а для излишне взысканных – статья 79. И отметьте вид переплаты – какую сумму вы хотите вернуть: излишне уплаченную или излишне взысканную.

Затем укажите налог, по которому образовалась переплата, и период, к которому она относится, КБК и ОКТМО, а также сумму, которую вы просите вернуть, в полных рублях, цифрами и прописью.

Приводим образец заявления на возврат «упрощенного» налога:

Инспекторы вернут переплату только на расчетный счет. Поэтому обязательно укажите в заявлении реквизиты этого счета, на который налоговики должны вам перечислить деньги: наименование банка, корсчет, БИК, ИНН, КПП, сам номер счета фирмы или бизнесмена. Кроме того, обязательно подчеркните в заявлении, кто именно возвращает переплату – налогоплательщик, плательщик сборов или налоговый агент. Поставьте дату заполнения заявления и подпись лица, который возвращает переплату.

Заявление передайте в ИФНС на бумаге или в электронном виде (п. 4, 6 ст. 78 НК РФ). В течение 10 дней со дня получения вашего заявления о возврате налога или со дня подписания акта совместной сверки уплаченных налогов, если такая совместная сверка проводилась, налоговая инспекция должна принять решение о возврате излишне уплаченного или взысканного налога (п. 8 ст. 78 НК РФ). В течение пяти рабочих дней со дня принятия решения налоговики обязаны сообщить вам о принятом решении (п. 9 ст. 78 НК РФ).

Инспекция вернет переплату в течение месяца после того, как получит от вас заявление (п. 6 ст. 78 НК РФ). Но если у вас есть недоимки по налогам, выявленные в ходе сверки налогов, то в первую очередь будут погашены они. А уже остатки средств контролеры возвратят вам. Если же налоговые инспекторы нарушат месячный срок, то за задержку возврата вам положены проценты. Они начисляются за каждый календарный день просрочки исходя из ставки рефинансирования Банка России (п. 10 ст. 78 НК РФ).

Что делать, если налоговая инспекция ошибочно взыскала с вас

Налоговая инспекция может в бесспорном порядке взыскивать со счетов фирм неуплаченные налоги, пени и штрафы.

Может случиться, что налоговая инспекция списала деньги со счета вашей фирмы ошибочно (например, налог вы уплатили, но платежное поручение в налоговую инспекцию по каким-то причинам не поступило, и она сочла вас должником).

Если такое произошло, налоговики должны вернуть вам излишне взысканную сумму и начисленные на нее проценты (п. 5 ст. 79 НК РФ).

Если у вас есть долги перед бюджетом, куда взыскали налог, вам должны вернуть часть списанной суммы, оставшуюся после ее зачета в счет погашения долгов.

Для возврата денег, излишне взысканных налоговиками, подайте в налоговую инспекцию заявление по форме, утвержденной приказом ФНС России от 3 марта 2015 года № ММВ-7-8/90@.

Заявление нужно подать в течение одного месяца со дня, когда вам стало известно о списании со счета вашей фирмы излишней суммы.

На практике этот срок отсчитывается со дня, следующего за днем списания денег со счета.

Если вы пропустите месячный срок, обращаться за возвратом денег придется в арбитражный суд. Сделать это можно в течение трех лет со дня, когда вам стало известно о списании.

Налоговая инспекция должна принять решение по вашему заявлению в течение 10 рабочих дней с момента его получения. В течение месяца, начиная с этого же момента, налоговики должны вернуть вам деньги.

То есть месяц – это срок, не позднее которого деньги должны оказаться на вашем счете.

Все время, начиная со дня списания денег по день их возврата включительно, начисляются проценты в размере ставки рефинансирования Банка России.

5 сентября налоговая вернула деньги обратно на счет фирмы, то есть с момента списания прошло 36 дней.

Налоговая инспекция должна уплатить проценты фирме в сумме:

60 000 руб. × 10,5% × 36 дн. : 365 дн. = 621,37 руб.

Если переплату вам вовремя не вернули, вы можете обратиться в арбитражный суд.

На что можно направить излишне уплаченный налог

Ошибочные расчеты или неверно заполненные платежки по УСН, поданные бухгалтером в банк, могут привести к образованию недоимки. Если причина недоимки — неверные расчеты, то необходимо подать уточненную декларацию в соответствии со ст. 81 НК РФ. Когда же в результате ошибки образуется переплата, уточненку сдавать необязательно.

Если налог по УСН переплатили, то лишней суммой налога в соответствии со ст. 78 НК РФ можно распорядиться следующим образом:

- оформить возврат на расчетный счет;

- засчитать в оплату этого же налога либо иного налога в дальнейшем;

- погасить недоимку или пени по налогам.

Налоги делятся на несколько категорий: федеральные (НДФЛ, НДС), региональные (транспортный налог), местные (земельный налог.).

Упрощенная система налогообложения как спецрежим соответствует федеральному уровню налогов, поэтому излишне уплаченные суммы могут пойти в зачет:

- НДПИ;

- налога на прибыль;

- ЕНВД;

- ЕСХН;

- водного налога.

В счет уплаты налогов других уровней переплату по УСН зачесть не удастся, нужно будет сделать возврат.

С 1 октября 2020 года ситуация изменится. Федеральный закон от 29.09.2019 № 325-ФЗ внес корректировки в этот порядок.

Зачесть налоги можно будет в счет уплаты налогов, пени и штрафов любого уровня. Кроме того, прежде чем вернуть переплату, налоговая погасит все налоговые задолженности, в том числе по пеням и штрафам. Это условие также касается налогов любого уровня, то есть при наличии любой недоимки вернуть переплату нельзя.

Как сделать зачет, если переплатили налог

Как зачесть переплату по налогу УСН, какой для этого предусмотрен порядок? Прежде чем подавать заявление на зачет или возврат, налогоплательщик должен убедиться, что лишние суммы действительно числятся за ним. Для этого нужно подать заявку на сверку по всем расчетам. Услуга эта бесплатная, срок ее исполнения не превышает 5 рабочих дней со дня подачи запроса.

Налоговый инспектор сверится с начислениями и платежами по всем налогам, сборам, пеням, штрафам и составит акт сверки, который подписывается в двустороннем порядке: сотрудником налоговой инспекции и лицом-заявителем. Если налогоплательщик не согласен с цифрами, отраженными в акте, он может уточнить произведенные платежи, представить платежные документы и т. д. Если переплата по УСН есть в акте, тогда имеет смысл подать на зачет.

Заявление на зачет нужно направить в ту ИФНС, которая поставила на учет налогоплательщика. Если организация имеет головное подразделение в одном месте и несколько удаленных филиалов, выбрать налоговый орган можно как по месту учета главного подразделения, так и по месту учета филиалов.

В 2020 году действует определеннаяформа такого заявления, посмотреть которую можно на сайте ФНС (приказ ФНС России от 14.02.2017 № ММВ-7-8/182@, приложение № 9):

Не знаете свои права?

Перечень способов, которыми можно его подать, широк. Не обязательно лично посещать налоговиков, можно воспользоваться:

- ТКС для направления электронного документа, подписанного усиленной электронной подписью;

- личным кабинетом на официальном сайте ФНС.

Согласно п. 4 ст. 78 НК РФ рассмотреть вопрос по поводу зачета сотрудники налогового органа должны в 10-дневный срок после подачи заявления. После этого выносится соответствующее решение: зачет или отказ в зачете..

Переплату можно и вовсе оставить, не делать на нее зачет, если планируется учесть ее в счет оплаты будущих платежей по УСН. Зачет производится в автоматическом режиме, если по основным реквизитам (КБК и ОКТМО) будет начислен налог за следующий период. Налогоплательщику останется лишь уплатить разницу между начисленной суммой и переплатой, отразив начисленную сумму в декларации.

В каких случаях делается возврат

О том, как вернуть излишне уплаченный налог по УСН, следует задуматься тем, у кого эта сумма составляет значительную величину. Такое часто возникает тогда, когда налоговый орган принудительно взыскивает суммы или доначисляет, а налогоплательщик потом через суд оспаривает эти действия и оказывается прав. Процедура возврата такая же, как и процедура зачета, имеет заявительный характер, решение по ней принимается в течение 10 дней.

Налогоплательщик при возникновении вопроса: «Как вернуть переплату налога по УСН?» — вначале должен свериться с бюджетом, чтобы убедиться в наличии излишне уплаченных средств, а потом уже засчитывать или возвращать переплату. Налоговые переплаты засчитываются в счет будущих платежей по этому же налогу либо в счет платежей по иным налогам. Для возврата либо зачета переплаты необходимо заявление налогоплательщика.

Возврат излишне уплаченного налога из бюджета производится по правилам, установленным статьей 78 Налогового кодекса РФ. Пунктом 7 данной статьи определено, что сумма излишне уплаченного налога подлежит возврату по письменному заявлению налогоплательщика. В случае наличия у налогоплательщика недоимки по уплате налогов и сборов или задолженности по пеням, начисленным тому же бюджету (внебюджетному фонду), возврат налогоплательщику излишне уплаченной суммы производится только после зачета указанной суммы в счет погашения недоимки (задолженности). Это важно! Заявление о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы. Возврат суммы излишне уплаченного налога производится за счет средств бюджета (внебюджетного фонда), в который произошла переплата, в течение одного месяца со дня подачи заявления о возврате.

Какие доходы признаются (учитываются) при усно?

Коммерческая недвижимость, расходы на покупку которой не были учтены при УСН, и если к моменту продажи она не используется в бизнесе – также может быть исключена из налогообложения при УСН. Так считает Минфин и ФНС. В этом случае доход от продажи будет попадать под НДФЛ, и будет возможность воспользоваться льготами по НДФЛ (при их наличии).

Со льготами стоит быть «на стороже». В судебной практике есть случаи, когда при продаже коммерческих площадей, которые незадолго до этого использовались в бизнесе, в применении НДФЛ и льгот отказывали, начисляя УСН. Однако есть и противоположенные решения судов (см. «Законодательный фундамент» после статьи).

Если вам наоборот выгодно, чтобы средства от продажи были учтены в доходах по УСН, - недвижимость должна использоваться в бизнесе.

Возвращаемые переплаты по усн доходом не являются

если ИП – продавец на УСН выставил покупателю счет-фактуру и выделил НДС:

- сумма НДС продавцом должна быть перечислена в бюджет, но она не учитывается в доходах при УСН;

если ИП является агентом или комиссионером:

- поступления по агентским договорам и договорам комиссии, которые не относятся к агентскому или комиссионному вознаграждению;

если ИП совмещает несколько режимов налогообложения:

- поступления от деятельности, облагаемой ЕНВД, или переведенной на патентную систему налогообложения;

если ИП – арендодатель на УСН, арендатор произвел капремонт имущества:

- доходы в виде капитальных вложений в форме неотделимых улучшений арендованного имущества, произведенных арендатором

- в случае, если произведенные улучшения получены безвозмездно – ФНС может посчитать капремонт полученным доходом, но ситуация спорная.

Что не является доходом при усн?

До 2011 г. ООО занималось обслуживанием общего имущества многоквартирных домов по договору с другой управляющей организацией. С января 2011 г. ООО приступило к управлению многоквартирными домами в качестве управляющей организац…

- Письмо Минфина N 03-11-11/185 от 15.07.2011 Учитываются ли при исчислении налоговой базы ТСЖ, применяющим УСН, денежные средства (платежи), полученные от своих членов и собственников жилья, не являющихся членами товарищества, на оплату коммунальных услуг и на содержание дома?

- Письмо Минфина N 03-03-06/4/77 от 13.07.2011 Основными целями благотворительного фонда являются формирование имущества на основе добровольных взносов и использование этого имущества для защиты прав ребенка, укрепления авторитета и роли семьи, упрочения социального статуса детства в обществе, содействия защите материнства, детства и отцовст…

Возврат ндс при ип на усн доходы минус расходы

Важно

Обратите внимание, ИП Иванов может легко разместить деньги во вклад как гражданин Иванов (без статуса ИП) и избежать всех трудностей с налогообложением. Облагаются ли налогом полученный залог, задаток и обеспечительный платеж при УСН?

- в рамках УСН к доходам не относится получение залога, задатка или иного обеспечительного платежа от контрагентов.

Но как только эти суммы принимаются в счет погашения обязательств ¬– их необходимо учесть в доходах в дату проведения зачета / погашения обязательства (например, обеспечительный платеж по договору аренды – на дату зачета этой суммы в счет арендной платы).

Какие еще поступления не считаются доходом при УСН? Посмотреть перечень: не учитываемые доходы при УСН (возврат денежных средств при УСН, НДС и прочее) Поступления, которые при УСН не облагаются налогом в рамках спецрежима

- доходы ИП, облагаемые НДФЛ по ставке 35% (согл.

Возврат займа при усн считается доходом

Сторонняя организация в 2010 году перегоняла деньги на наш счет для оплаты своих нужд. В своем п/п мы указывали, что произв…

- УСН доходы Здравствуйте.

У нас турагентство, в этом году мы перешли на УСН Доходы. как платить налог с комиссии туроператоров понятно, а вот если мы оказали транспортные/туристические услуги (экскурсия) по до…

- Доходы УСН — на дату получения ИП на УСНО доходы минус расходы, деньги от реализации поступили на расч. счет 22.12.2011г., но не сняты и не использованы, облагаются ли они как доход 15 %. С уважением Татьяна

- Расчет в натуральной форме — двойное налогообложение Помогите, пожалуйста, решить проблему.

ИП выполняет монтажные работы (работает на УСН). По условиям договора подряда Заказчик часть суммы выплачивает деньгами, часть — передачей в собственность ква…

Например, Иванов И.И. продал жилую квартиру. Несмотря на то, что Иванов является предпринимателем, полученные от продажи жилья деньги ¬не имеют отношения к его предпринимательской деятельности. Иванов также может устроиться на работу наемным сотрудником – и его зарплата также не будет иметь отношение к его статусу ИП.

Инфо

В указанных случаях предприниматели платят НДФЛ - налог на доходы физических лиц, как обычные граждане. Доходы от продажи недвижимости и «упрощенный» налог

- если недвижимость не используется в коммерческой деятельности и была приобретена до того момента, как получен статус ИП, доход от продажи можно не учитывать в рамках УСН

Если недвижимость была приобретена для личного пользования, ее продажа – это не предпринимательская деятельность.

Возврат налога считается доходом при усн

- Доходы УСН 6% УСН 6%.За оказанные услуги заказчик рассчитался зерном в августе,мы его перепродали в ноябре и оплату получили в январе.Когда следовало уплатить налог?

- Налоги при получении займа не возникают Здравствуйте подскажите ИП находится на режиме налого обложения доходы — расходы получило беспроцентный займ должно ли мы платить налоги с этого займа

- Полученный займ не является доходом в цклях налогообложения Добрый день! Должен, ли учитываться полученный беспроцентный займ в книге доходов и расходов? УСНО ДОХОДЫ.

- ЕНВД или УСН ИП. УСН 6%.Плачу ЕНВД. Розничная торговля комп. оргтехн.Так же бывает продажа по безналу по договорам розн.торговли.

Вопрос. Правомерно ли требование ФНС на оплату 6% УСН(безнал) к налогу на ЕНВД. - УСН Получается я должен буду платить в месяц в пенсион.фонд-1400руб,плюс арендная плата.

Также лучше внести в ЕГРИП соответствующий вид деятельности (по реализации недвижимого имущества и по доходам, которые приносит недвижимость). Кроме того, заранее проверьте: доходы от продажи могут стать причиной потери права применять УСН, если превысят установленный для спецрежима лимит.

Кредиты и займы: является ли доходом при УСН кредит, полученный займ, беспроцентный займ, возврат займа?

- денежные средства и имущество, полученные по кредитному договору и договору займа, не являются доходом при УСН (это не касается платы за заемные средства (процентов, - о них ниже), речь идет только о самих заемных средствах, т.е. основной долг по кредиту / займу – это не доход)

Полученные предпринимателем ссуды, а также поступления в счет погашения долга (т.е. когда займ выдавал ИП и теперь получил средства обратно) – не являются доходами при УСН.

Возврат налога это доход при усн

- Совмещение режимов Здравствуйте.У меня магазинчик авто запчастей (ЕНВД)собираюсь продавать автомасла (УСН)как платить налоги раздельно?или можно все перевести на УСН когда начну продавать масла?

- Передача материалов в счет погашения займа Внереализацинные доходы?ООО на УСН 15% получила краткосрочный беспроцентный займ от ед.

учредителя на покупку материалов. Материалы не реализованы. Возможно ли ими погасить задолженность перед з…

- Задаток это не аванс Можно ли при применении УСН (дох-расх),авансы от заказчика,полученные в виде задатка, на приобретение оборудования не учитывать в доходах в 2011г.

Доходы УСН Доброго времени суток! Я являюсь ИП на УСН (доход — 6%) Собираюсь открыть расчетный счет в банке. Меня интересует как будут облагаться налогами денежные средства на расчетном счету? Я так понимаю, …

В том числе, не является доходом и полученный беспроцентный займ. Полученные проценты – облагаются налогом в общем порядке.

Кроме того, если ИП получил кредит или займ по ставке ниже, чем:

- 2/3 ставки рефинансирования ЦБ (с 14.09.2012 ставка рефинансирования составляет 8,25%) – для ссуды в рублях,

- 9% годовых – для ссуды в валюте,

это считается экономией на процентах, не облагается в рамках УСН, но попадает под ставку 35% НДФЛ. ИП на УСН платит в этом случае НДФЛ с полученной «выгоды». Пример. ИП Иванов на УСН получил займ от ООО «Ромашка» под 5% годовых. Экономия на согласно НК РФ составила сумму процентов, рассчитанных исходя из ставки 0,5% годовых (2/3 от 8,25% - это 5,5%, отнимаем 5%). С этой суммы ИП Иванов должен заплатить НДФЛ по ставке 35%, к доходам в рамках УСН она не относится.